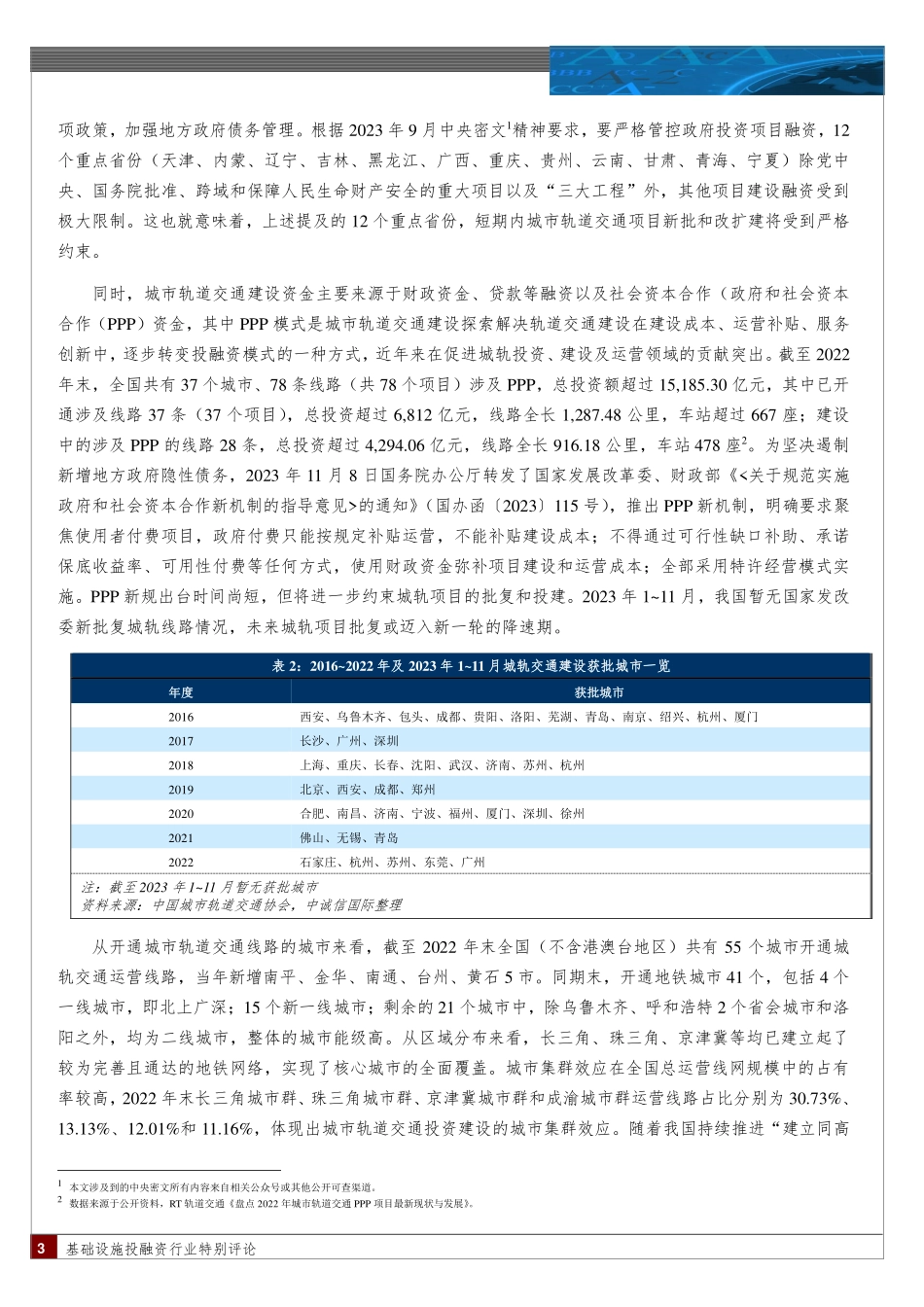

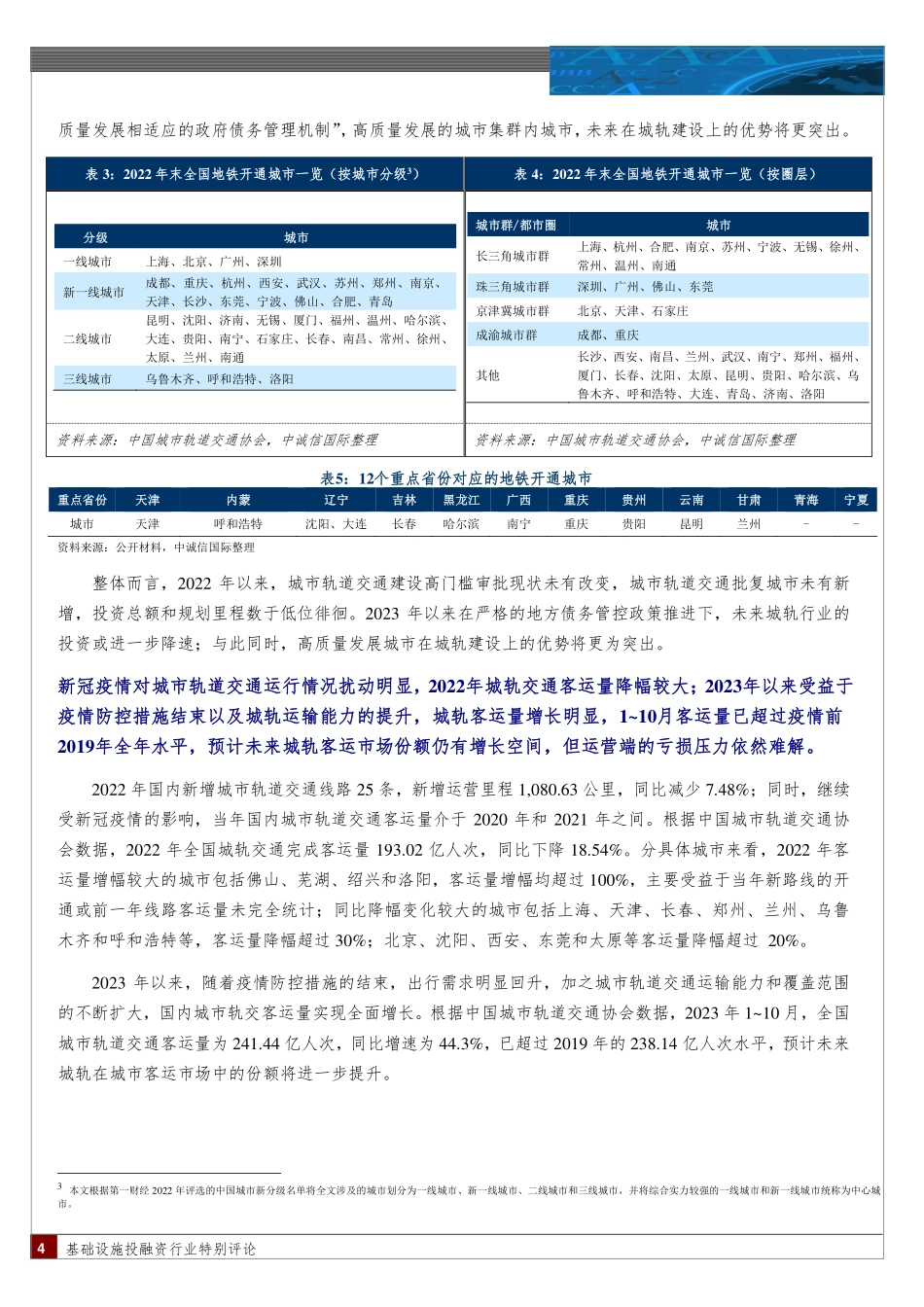

基础设施投融资行业特别评论 1 2023 年 12 月 要点 1 主要关注因素 2 结论 13 特别评论 联络人 作者 政府公共评级二部 曹梅芳 021-60330988 mfcao@ccxi.com.cn 朱畅安 021-60330988 chazhu@ccxi.com.cn 王思宇 021-60330988 sywang@ccxi.com.cn 其他联络人 朱 洁 021-60330988 jzhu@ccxi.com.cn 魏 芸 021-60330988 ywei@ccxi.com.cn www.ccxi.com.cn 中诚信国际 基础设施投融资行业 城市轨道交通类企业,2023 年 12 月 2018 年城轨行业“52 号文”出台以来,我国城市轨道交通建设审批延续“高门槛”标准,近五年城轨项目批复数和投资总额处于相对低位,随着 2023 年以来对地方债务管控政策的趋严,未来城轨项目审批及建设或将迈入新一轮“降速期”。2023 年城轨客运量及收入预期显著提升,但公共产品属性下运营亏损依然难解,补亏来源的多元及内部结构的调整将成为城轨企业后续经营发展的重点,企业多元化转型发展的进程将加快。本轮化债政策对城轨企业的短期再融资能力改善显著,行业整体风险得到收敛,但长期来看,在区域综合支持能力及企业自身实力差异下,城轨企业的信用实力将继续分化。 要点 城轨审批延续“高门槛”标准,叠加地方债务管控趋严,行业批复及投资节奏或将进一步降速。2022 年以来,城市轨道建设审批仍维持“高门槛”现状,未有新批城轨项目城市,项目批复数和投资总额虽略有回升,但仍处于近五年相对低位,在“52 号文”及地方、城投债务严格管控的多重约束下,预计未来行业批复及投建或迈入新一轮的“降速期”。 经营环境改善及运输能力提升,2023 年城轨企业客运量及客运收入预计增长,但企业运营亏损压力难解。2022 年受疫情扰动的影响,当年客运量降幅较明显,但 2023 年疫情防控措施结束,叠加城轨运输能力提升,1~10 月客运量已超过 2019 年全年水平,预计全年运营情况将得到明显改善,但运营亏损问题依然难解。 当前地方财政收支缺口保持高位,城轨企业运营补亏来源和结构面临调整压力,亟需加快转型发展步伐。城轨企业运营补亏来源主要包括财政补助及多元化经营盈利反哺,当前地方财政收支缺口保持高位,政府补助能力面临削弱压力,城轨企业亟需加快转型发展,提升自身造血能力,并以此反哺城轨运营业务,降低对地方财政的依赖。 化债政策有效改善城轨企业再融资环境,但在区域综合支持能力及企业自身差异下,信用实力将继续分化。城轨企业债务负担重,本轮化债政策有效缓解了城轨企业再融资压力,当前行业内企业的债务接续顺畅、融资成本和结构得到改善,短期风险收敛显著,但长期来看,城轨企业的信用支撑仍将依赖于区域综合支持能力及企业自身实力,其差异状况将使城轨企业的信用实力继续分化。 中诚信国际特别评论 基础设施投融资行业特别评论 3 项政策,加强地方政府债务管理。根据 2023 年 9 月中央密文1精神要求,要严格管控政府投资项目融资,12个重点省份(天津、内蒙、辽宁、吉林、黑龙江、广西、重庆、贵州、云南、甘肃、青海、宁夏)除党中央、国务院批准、跨域和保障人民生命财产安全的重大项目以及“三大工程”外,其他项目建设融资受到极大限制。这也就意味着,上述提及的 12 个重点省份,短期内城市轨道交通项目新批和改扩建将受到严格约束。 同时,城市轨道交通建设资金主要来源于财政资金、贷款等融资以及社会资本合作(政府和社会资本合作(PPP)资金,其中 PPP 模式是城市轨道交通建设探索解决轨道交通建设在建设成本、运营补贴、服务创新中,逐步转变投融资模式的一种方式,近年来在促进城轨投资、建设及运营领域的贡献突出。截至 2022年末,全国共有 37 个城市、78 条线路(共 78 个项目)涉及 PPP,总投资额超过 15,185.30 亿元,其中已开通涉及线路 37 条(37 个项目),总投资超过 6,812 亿元,线路全长 1,287.48 公里,车站超过 667 座;建设中的涉及 PPP 的线路 28 条,总投资超过 4,294.06 亿元,线路全长 916.18 公里,车站 478 座2。为坚决遏制新增地方政府隐性债务,2023 年 11 月 8 日...