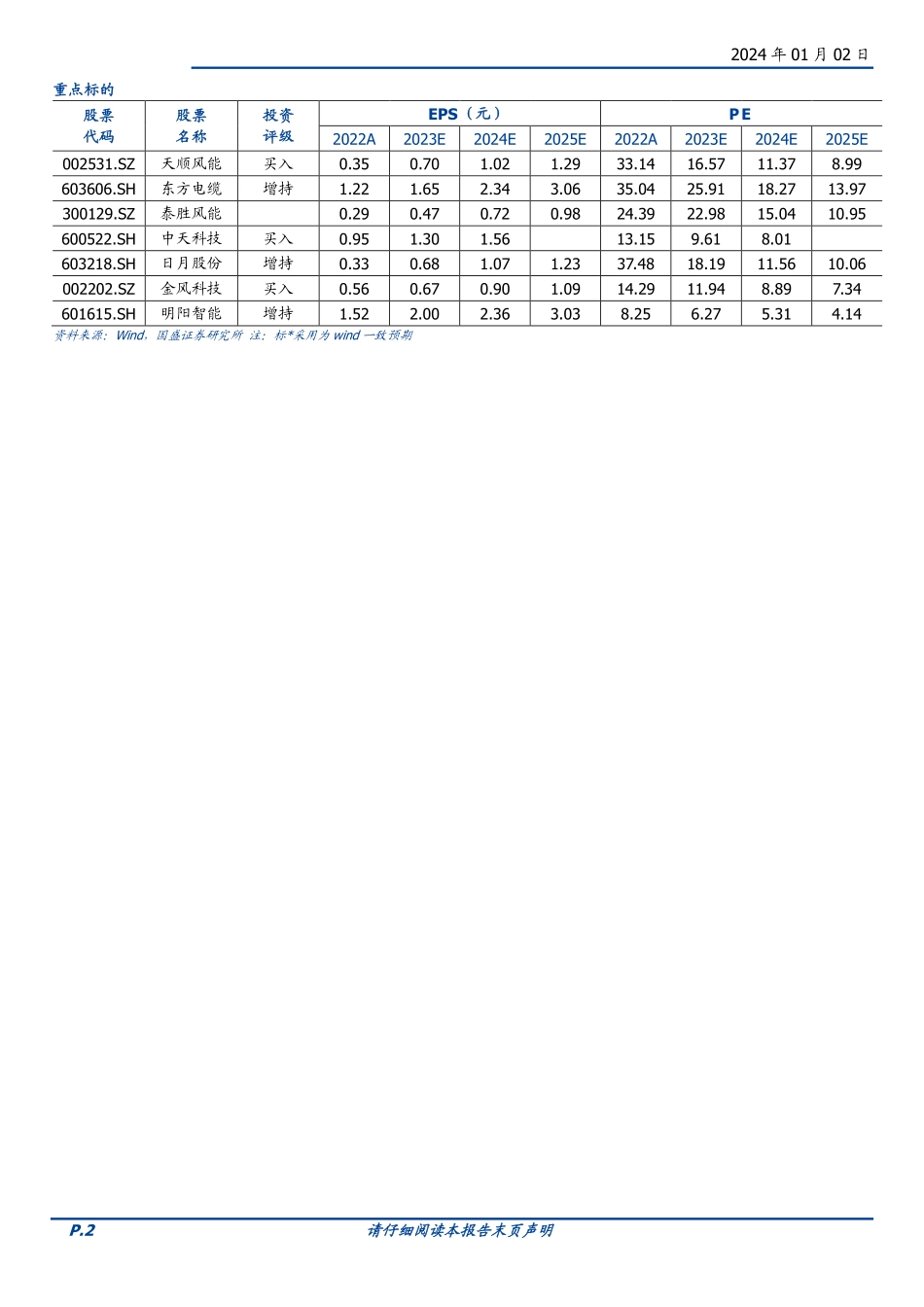

请仔细阅读本报告末页声明 证券研究报告 | 行业策略 2024 年 01 月 02 日 风电设备 海风市场需求主导,双“海”发展是主线 2024 国内海风需求高增确定性强。①从规划看,十四五装机规划近60GW,而 2021-2023H1 装机规模约 22GW,则 2023H2-2025 年装机需求达 35GW,海上风电建设规模有望持续高增。且深远海已开启前期准备,包括广东、广西、上海、江苏总计释放 37.5GW 深远海需求,十五五深远海发展愈加清晰。②从核准量和招标量看,2023 年国内新增核准海风项目约 11.75GW,修正后同比增速 58%;2023 年 1-11 月海风招标量约7.4GW,同比-37%,主要是二三季度外部干扰导致海风审批速度变缓;但年末 11 月海风招标量回暖,达 1.8GW,同比上涨 13%。且业主端国家电投、中国电建加大海风框招规模,三峡能源开始提前锁定吊装船,为海风规模建设准备,业主端海风建设信心加大。③从开工情况看,当下梳理海风项目情况,2024 年并网/开工规模近 20GW,海风建设确定性强。 2024 年开启国内外需求共振。2024 年国内海风开启高增建设第一年;而国外海风从项目规划进度看,2025 年迎来建设高增速发展,考虑到海风建设,产业链需求前置,叠加当前海外海风产业链供需偏紧,利好国内企业出海发展,因此 2024 年开始国内企业有望开始获得海外高盈利性订单;2024 年国内开工大年以及国外产业链需求放量,国内外海风需求共振。关注板块当下中长期成长确定性较高的海塔+桩基和海缆环节。 各省海风起量,海风存在窗口期,短窗口期挤压下游海塔+桩基和海缆订单短时间交付,重点关注桩基&海塔、海缆板块。 ◼ 桩基&海塔环节,海上风电基础先行,需求及确收最先响应。从盈利性角度看,导管架>单桩≈海塔。资源属性要求看,导管架>单桩>海塔,海风基础产能的核心竞争力在于产能卡位和先发优势,海上风机基础行业适宜建设厂区的区位很少,且独用码头、港池等基础配套设施审批难度较大、流程较长,新建厂房的时间、成本不确定性较大,行业具有较高的进入壁垒和较强的先发优势;海风资源和市级政府挂钩,当地政府会积极推进产业链本地化,具备一定的产业垄断。因此优先占据高需求海风地区码头/港池企业,更具备竞争力。重点推荐天顺风能、其次泰胜风能,关注大金重工、海力风电、天能重工等。 ◼ 海缆环节,抗通缩的高壁垒环节,深远海下量利齐增。海缆抗通缩主要是海上风电超深远海发展,对应单个海上风电场海缆需求增加,且单个风电场大型化+风机大型化,驱动海缆技术升级(阵列缆由 33kv向 66kv 发展,送出缆由 220kv 向 500kv 发展)。海缆电压等级提高,技术升级,则对应海缆价值提高,推动单 GW 海上风电场所需海缆价值量提升。且海缆技术壁垒高,铸就行业竞争难度大。目前国内只有中天科技、东方电缆、亨通光电、汉缆股份、宝胜股份,仅这五家企业具备 220kV 及以上送出海缆的供货能力,而在这五家中又只有东方电缆、中天科技和亨通光电这三家具有批量交付 330kV 以上送出海缆的供货能力,市场玩家少,行业马太效应明显;市场格局未发生较大变化,一线优势仍充足;二线企业逐步突破技术壁垒,关注海缆业务从 0 至 1 发展的企业。重点推荐东方电缆,其次中天科技、亨通光电、太阳电缆、起帆电缆、汉缆股份、宝胜股份。 风险提示:海上风电需求不及预期,影响产业发展进程;漂浮式风电技术推广不及预期;数据假设值与实际出入导致的测算风险。 增持(维持) 行业走势 作者 分析师 杨润思 执业证书编号:S0680520030005 邮箱:yangrunsi@gszq.com 相关研究 1、《风电设备:陆风改造退役正式通知出台,“以大代小”时代到来》2023-06-14 2、《风电设备:海上风电,基础先行》2023-05-16 3、《风电设备:风电迈向深远海,漂浮式技术可期》2023-03-26 -48%-32%-16%0%16%2023-012023-052023-082023-12风电设备沪深300 2024 年 01 月 02 日 P.2 请仔细阅读本报告末页声明 重点标的 股票 股票 投资 EPS (元) P E 代码 名称 评级 2022A 2023E 2024E 2025E 2022A 2023E 2024E 2025E 002531.SZ 天...